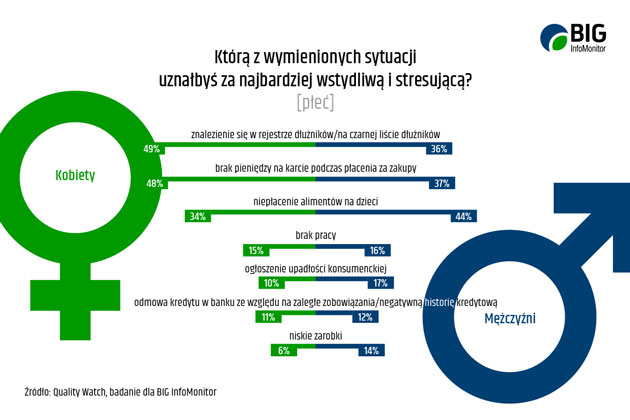

Pełny koszyk jedzenia, ubranie spakowane już w torbę i okazuje się, że nie da się za to zapłacić. Karta zawodzi. Terminal wyświetla odmowę. W głowie gonitwa myśli, wydałam, wydałem już wszystko? Kiedy i jak? Przekroczyłem ustawiony limit? A może to tylko problemy z połączeniem? Czy mam wystarczająco dużo gotówki? Czas mija. Z tyłu kolejka. I tak wtedy pojawia się wstyd wśród 38 proc. mężczyzn i 49 proc. kobiet – wynika z badania Quality Watch przeprowadzonego dla Rejestru Dłużników BIG InfoMonitor.

– Takie zdarzenia i reakcje to bardzo charakterystyczny symptom osób, które unikają wglądu w swoją sytuację finansową, wręcz uciekają przed pełną wiedzą na temat swoich finansów. Nie mają do końca świadomości jakimi środkami dysponują, nie chcą też często wiedzieć jakie mają zobowiązania, w tym długi, w myśl zasady „czego oczy nie widzą, tego sercu nie żal”. Coraz liczniejsze udogodnienia w postaci kilku kart płatniczych w portfelu nie zdejmują z nas obowiązku planowania i zarządzania. Zdenerwowanie i wstyd to po prostu efekt, tego, że nagle wychodzi na jaw, że nie dajemy rady i nie do końca panujemy nad poważną częścią naszego życia jaką są finanse – mówi Sławomir Grzelczak, prezes BIG InfoMonitor.

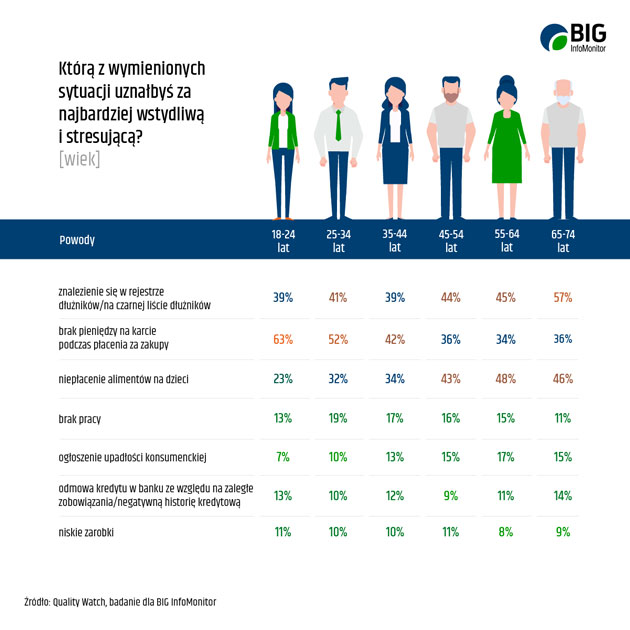

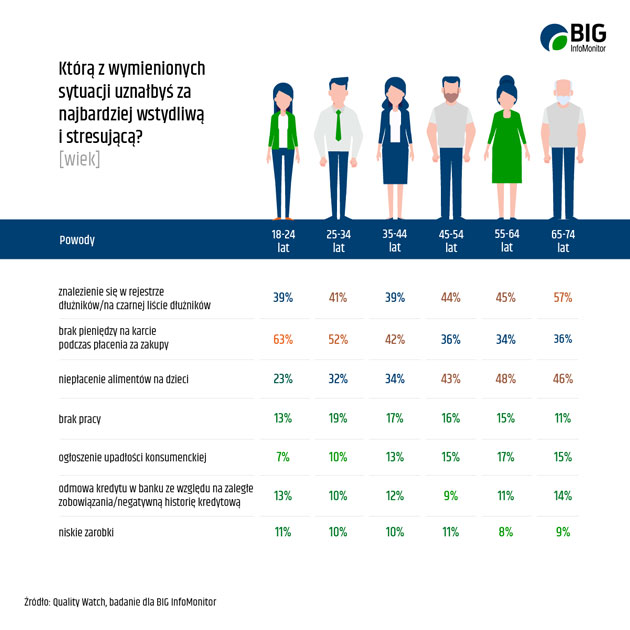

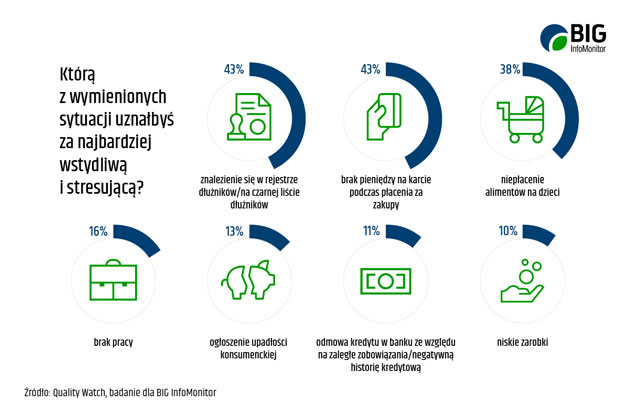

Sytuacja druga, przychodzi dokument z informacją „Nie zapłaciłeś 250 zł za …, jeśli nie zrobisz tego w ciągu 30 dni, wpiszemy cię do Rejestru Dłużników prowadzonego przez BIG”. Wtedy o twoich problemach dowie się każdy, kto sprawdzi cię w tej bazie, gdy będziesz próbował kupić coś na raty, zaciągnąć kredyt, czy pożyczkę, albo skorzystać z leasingu, franchisingu, zakupu telefonu w abonamencie, itd. W 43 proc. przypadków otwarciu takiego listu towarzyszy wstyd, podobnie jak przy odrzuceniu płatności kartą, bardziej wstydzą się kobiety niż mężczyźni. Gdy w grę wchodzi wiek, to osoby starsze bardziej stresuje perspektywa obecności w rejestrze dłużników (57 proc.), a młodych zakupy „niedziałającą kartą” (63 proc.).

W pozostałych z siedmiu badanych sytuacji bardziej denerwują się i wstydzą panowie. Mowa tu o niepłaceniu alimentów. Za wstydliwe uważa to 34 proc. pań i 44 proc. panów. Następnie ogłoszenie upadłości konsumenckiej także bardziej zawstydza mężczyzn (17 proc.) niż kobiety (10 proc.). Jeszcze większe różnice widać w przypadku niskich płac, gdzie ponad dwukrotnie więcej panów (14 proc.) niż pań (6 proc.) uważa to za powód do zażenowania. Nieznacznie gorzej czują się panowie od pań w chwili odmowy udzielenia kredytu ze względu na złą historię kredytową.

– U mężczyzn w większym stopniu pieniądze powiązane są z poczuciem własnej wartości i z jednej strony wielu dłużników tej płci nawet przejściowe kłopoty traktuje jak bankructwo i powód do skrępowania czy zawstydzenia, a z drugiej strony silny i długotrwały wstyd bardziej skłania mężczyzn do ukrywania się lub ucieczki przed problemem, niż poszukiwania konstruktywnych rozwiązań i pomocy. Widzę to na co dzień. Po rady i wsparcie, do naszego stowarzyszenia zgłasza się zdecydowanie więcej kobiet i to zwykle na wcześniejszym etapie problemów finansowych – mówi Roman Pomianowski, kierujący Stowarzyszeniem Program Wsparcia Zadłużonych.

– O tym, że kobiety szybciej szukają wyjścia z pułapki nadmiernych długów, świadczą również statystyki na temat osób ogłaszających upadłość konsumencką. Od początku 2015 r., kiedy weszły w życie zliberalizowane przepisy dotyczące upadłości konsumenckiej, wśród decydujących się na skorzystanie z tego rozwiązania cały czas przeważają kobiety. I dzieje się tak, mimo że według naszych statystyk dotyczących osób opóźniających płatności problemy ma zdecydowanie więcej mężczyzn, i na dodatek ich zaległości są zwykle wyższe – zwraca uwagę Sławomir Grzelczak. – Męski wstyd spowodowany problemami finansowymi to poważniejsza sprawa niż u kobiet – puentuje Roman Pomianowski.

Źródło: www.bik.pl