Choć kobiety są mniej ukredytowione* niż mężczyźni (47 proc. kobiet ma czynny kredyt w stosunku do 50 proc. mężczyzn), to właśnie panie – bez względu na wiek, charakteryzują się większą skłonnością do terminowego regulowania swoich zobowiązań kredytowych.

Kredyty Polek w liczbach

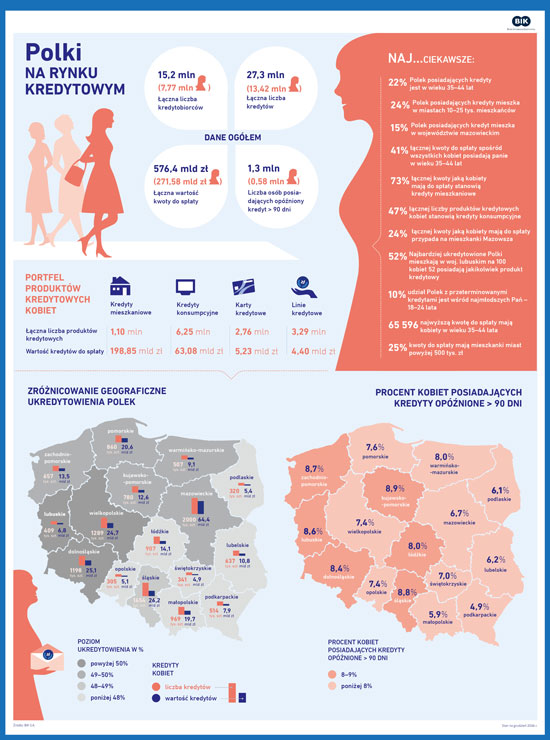

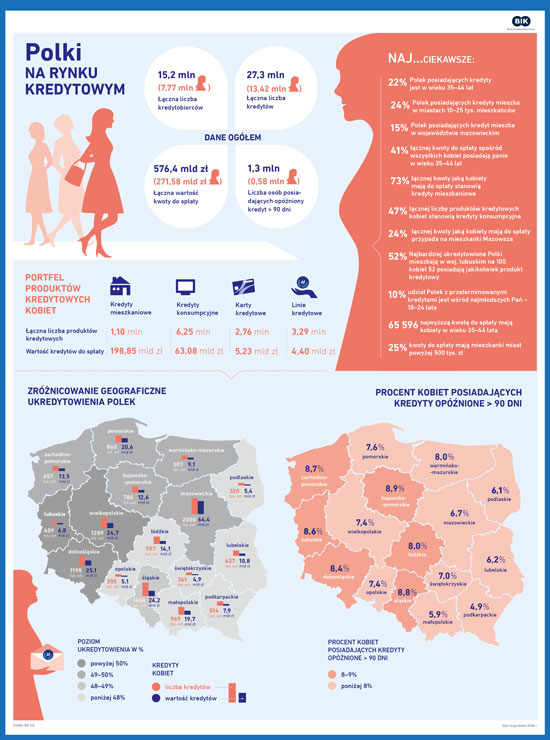

Na grudzień 2016 r. wśród wszystkich kredytobiorców blisko 51% to Polki (7,77 mln), które posiadały 13,42 mln czynnych produktów kredytowych, rozumianych jako kredyty mieszkaniowe, konsumpcyjne, karty kredytowe i limity kredytowe, opiewających na łączną kwotę do spłaty 271,58 mld zł. Warto podkreślić, że kobiety lepiej od mężczyzn radzą sobie z terminowym regulowaniem zobowiązań – spośród 1,29 mln kredytobiorców opóźniających się ponad 90-dni ze spłatą kredytu, kobiety są w mniejszości, stanowiąc 45%. Spośród 13,42 mln posiadanych przez Polki produktów kredytowych prawie połowa (47%) to kredyty konsumpcyjne o wartości do spłaty 63 mld zł (23% udział w łącznej kwocie do spłaty). Z kolei, z tytułu zaciągniętych kredytów mieszkaniowych do spłaty pozostaje paniom prawie 73% łącznej wartości zadłużenia – 198,85 mld.

– Naturalnym zjawiskiem, występującym równolegle na rynku kredytowym jest z jednej strony wysoki udział kredytów konsumpcyjnych, dominujących pod względem liczby, a z drugiej – kredytów mieszkaniowych, wyróżniających się w zakresie wartości – mówi prof. Waldemar Rogowski, główny analityk kredytowy BIK. – Kredyty konsumpcyjne zaciągane są w związku z finansowaniem zakupów sprzętu RTV, AGD, samochodów oraz finansowania innych bieżących potrzeb związanych z codziennym życiem. Średnia kwota zaciąganego kredytu konsumpcyjnego w 2016 r. wynosiła 10 956 zł. Natomiast decyzja o zakupie nieruchomości jest bardzo poważną decyzją, na lata. Często zakup nieruchomości jest wspierany wysokim długoterminowym kredytem bankowym (średnia wartość zaciąganego kredytu mieszkaniowego w 2016 r. wynosiła 214,3 tys. zł), zaciąganym zazwyczaj z partnerem. Ponadto warto zwrócić uwagę na to, że kredyty konsumpcyjne zaciągane są często przez pojedynczych kredytobiorców, a w przypadku kredytów mieszkaniowych dominuje dwóch lub więcej współkredytobiorców.

Finansowy portret współczesnej Polki

Analizując przekrój wiekowy Polek posiadających czynny produkt kredytowy, można zauważyć duże zróżnicowanie. Najbardziej ukredytowione są panie wieku 35 – 44 lata – sześć na dziesięć kobiet w tym wieku posiada czynny produkt kredytowy. One też posiadają najwięcej produktów kredytowych o łącznej wartości do spłaty 112,00 mld zł., co stanowi 41 proc. wśród populacji kobiet. Średnia kwota do spłaty przypadająca na tę grupę kobiet wynosi 65 596 zł.

– Na taką strukturę ukredytowienia wpływ ma kilka czynników, m.in. wiek określający najwyższą aktywność zawodową, a tym samym najwyższe dochody. Ponadto w tym wieku występują największe potrzeby konsumpcyjne, choćby związane z utrzymaniem rodziny, oraz mieszkaniowe – tłumaczy prof. Waldemar Rogowski z BIK. – Warto podkreślić, że grupa ta charakteryzuje się terminowym regulowaniem swoich zobowiązań – udział kredytów opóźnionych w tej grupie wynosi ok. 6,7 proc., podczas gdy młodsze koleżanki w wieku 18-24 lata mają udział w opóźnieniach bliski 10 proc. a nieco starsze ( 45 – 54 lata) 7,0 proc.

Cechującą kobiety większą dbałość o terminowe regulowanie zobowiązań niż mężczyzn, potwierdzają także dane z analiz Biura Informacji Gospodarczej – BIG InfoMonitor. Liczba kobiet posiadających zaległe zobowiązania wynosi 601,5 tys. i jest o 463,2 tys. niższa niż liczba dłużników płci męskiej. Średnie zaległości kobiet, notowane w BIG InfoMonitor to 17 619 zł, są to przeważnie niespłacone pożyczki, nieuregulowane rachunki za usługi telekomunikacyjne, rachunki za media oraz opóźnione raty kredytów. – Na liście rekordzistów pod względem zadłużenia, sporządzanej dla poszczególnych województw, były do niedawna dwie kobiety – mówi Halina Kochalska, rzecznik BIG InfoMonitor.

– Jednak, jak wynika z ostatniego Raportu InfoDług,do niechlubnego grona rekordzistów dłużników dołączyła trzecia pani. Jest to 43-letnia mieszkanka regionu dolnośląskiego z długiem na ponad 21 mln zł. – dodaje rzeczniczka BIG-u.

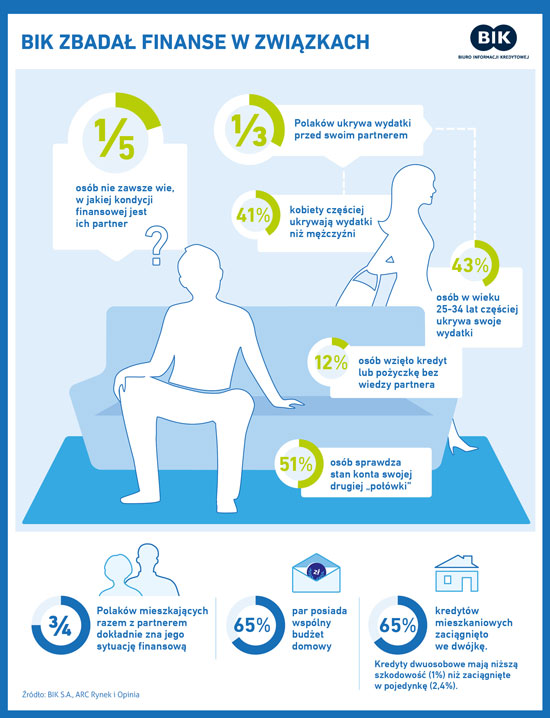

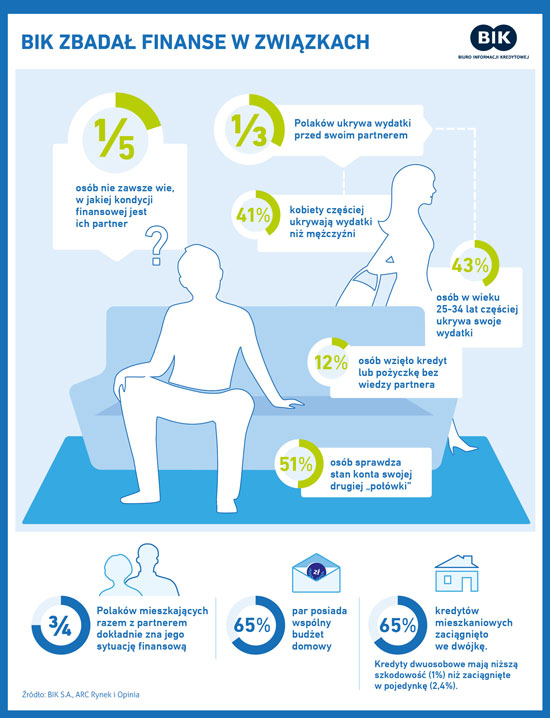

Predyspozycje w zarządzaniu

Współczesne kobiety są aktywne, odważne i otwarte na nowe pomysły i wyzwania. Dlatego coraz częściej nie boją się realizować swoich planów zawodowych, obejmując ważne stanowiska na równi z mężczyznami. Jednak, jak potwierdzają liczne badania, poważna różnica w rozwoju zawodowym obu płci dotyczy uwarunkowań życia rodzinnego i obowiązków opiekuńczych wobec małych dzieci. Kobiety muszą godzić te role i jeśli nie podejmują wyzwania w postaci własnego biznesu czy kontynuacji pracy zawodowej, to przejmują odpowiedzialność za rodzinę i dom, przejmując zarządzanie domowym budżetem oraz skrupulatnie planując wydatki. Kobiety zdecydowanie częściej deklarują, że panują nad swoimi wydatkami oraz dokładnie wiedzą co się dzieje z ich pieniędzmi. Przykładem może być wynik badania opinii przeprowadzonego przez TNS*, w którym aż 61 proc. kobiet potwierdziło, że stosuje zasadę opłacania najważniejszych rachunków zaraz, jak tylko pojawią się środki na koncie, podczas gdy w ten sposób postępuje tylko 51 proc. mężczyzn. Ponadto panowie przyznali, że takie rzeczy jak opłaty zostawiają na koniec miesiąca, a swoich wydatków nie planują dokładnie. Tymczasem prawie połowa kobiet twierdzi, że skrupulatnie planuje swoje wydatki, natomiast wśród mężczyzn odsetek ten wynosi jedynie 38 proc.

Zróżnicowanie regionalne

BIK przeanalizował również poziom ukredytowienia kobiet w poszczególnych regionach Polski. Statystycznie najbardziej ukredytowione są panie w rejonie północno-zachodnim kraju, w województwach dolnośląskim, wielkopolskim, zachodniopomorskim i lubuskim – w tym ostatnim aż 52 proc. mieszkanek posiada czynny produkt kredytowy. Natomiast największą wartość do spłaty mają mieszkanki województwa mazowieckiego. Przypada na nie prawie ¼ wartości łącznej kwoty kredytów wszystkich Polek posiadających zobowiązania kredytowe. Interesująca jest także obserwacja, że 65% kobiet z województwa mazowieckiego mieszka w aglomeracji warszawskiej a przypada na nie 85% kwoty do spłaty mieszkanek Mazowsza i aż 20% kwoty do spłaty wszystkich Polek.- Tak duży udział w wartości łącznej kwoty do spłaty mieszkanek Mazowsza wynika głównie z posiadanych przez nie kredytów mieszkaniowych na wyższe kwoty, co natomiast jest determinowane cenami nieruchomości szczególnie w stolicy, gdzie średnia cena m2 oferowanej przez dewelopera nieruchomości w Warszawie wynosiła w 2016 r. powyżej 8 tys. zł. – wyjaśnia prof. Rogowski .

* Ukredytowienie – relacja liczby osób posiadających czynne zobowiązanie kredytowe z danego przedziału wiekowego, województwa, wielkości miejscowości w stosunku do liczby dorosłych osób z danego przedziału wiekowego, województwa, wielkości miejscowości.

** Opracowanie na podstawie danych TNS, 25.02.2015 r. z Audytu Bankowości Detalicznej Q3 i Q4 2014r. dla Biura Informacji Kredytowej.

***

Biuro Informacji Kredytowej jest partnerem programu edukacyjnego Nowoczesne Zarządzanie Biznesem, w module „Zarządzanie ryzykiem finansowym w biznesie i życiu osobistym”.