Dzień bez Długów w tym roku może świętować mniej osób niż w 2015 r., mimo sprzyjającej sytuacji gospodarczej. – Rosną jednak apetyty konsumpcyjne Polaków, nie zawsze w parze z możliwościami. Średnia zaległość, wynikająca głównie z pozabankowych zobowiązań, zwiększyła się w ciągu roku z niecałych 9 tys. zł do 13,4 tys. zł. Jak widać z naszych badań szczególnie niefrasobliwie zachowują się młodzi, częściej okazują się rozrzutni, działają spontanicznie, bez planu finansowego i na dodatek gotowi są „na wszelki wypadek” pożyczyć więcej niż potrzebują – zwraca uwagę Mariusz Hildebrand, wiceprezes BIG InfoMonitor. – Będziemy z uwagą obserwowali czy tzw. millenialsi, czyli pokolenie urodzone w latach 80. i 90. zmieni z wiekiem swoje podejście do finansów, czy też dalej będzie szło w życie z obecnymi nawykami – dodaje Mariusz Hildebrand.

Liczba niesolidnych dłużników wzrosła o jedną trzecią, a wartość zaległości niemal się podwoiła

Na przestrzeni 14 miesięcy, od końca sierpnia 2015 r. do końca października 2016 r., liczba konsumentów wpisanych do BIG InfoMonitor m.in. za nieopłacenie bieżących rachunków telefonicznych, za media, czynszu, alimentów, czy też rat pożyczek pozabankowych, zwiększyła się o ponad jedną trzecią. Liczba niesolidnych dłużników wzrosła z 1,25 mln do 1,74 mln osób. Jeszcze bardziej poszła w górę wartość nieuregulowanych zaległości – z 11,18 mld zł do 23,64 mld zł, czyli ponad dwukrotnie. Przełożyło się to na wzrost średniego przeterminowanego zadłużenia – z 8 933 zł do 13 438 zł, choć dla przypomnienia, warunkiem wpisu osób fizycznych do Rejestru Dłużników Biura Informacji Gospodarczej jest przeterminowanie o co najmniej 60 dni, kwoty minimum 200 zł.

Osób z zaległościami i niespłaconych długów przybywa, choć powodów ku temu w gospodarce nie widać. Od poprzedniego Dnia bez Długów stopa bezrobocia spadła w Polsce z 9,7 proc. do 8,3 proc., z kolei przeciętna płaca w przedsiębiorstwach wzrosła o 159 zł do 4217,96 zł (dane na październik), a minimalne wynagrodzenie zwiększyło się z 1750 zł do 1850 zł. Zamiast inflacji mamy do czynienia z deflacją czyli spadkiem cen towarów i usług w październiku było to minus 0,2 proc. w porównaniu z październikiem zeszłego roku.

Powodem rosnącej liczby niesolidnych dłużników w Rejestrze BIG jest częstsze wykorzystywanie tego rozwiązania jako formy nacisku na niepłacących zobowiązania, ale także rosnące pokusy i samo usposobienie zadłużonych. Częściowej odpowiedzi na pytanie Kto spędzi „Dzień bez Długów” z długiem, a kto bez? udzielają wyniki badania* przeprowadzonego na zlecenie BIG InfoMonitor i BIK. Instytut ARC Rynek i Opinia zbadał osoby, które są właśnie w trakcie spłacania pożyczki pozabankowej albo kredytu konsumpcyjnego zaciągniętego w banku, lub też jednocześnie mają zobowiązania zarówno w firmie pożyczkowej jak i w banku.

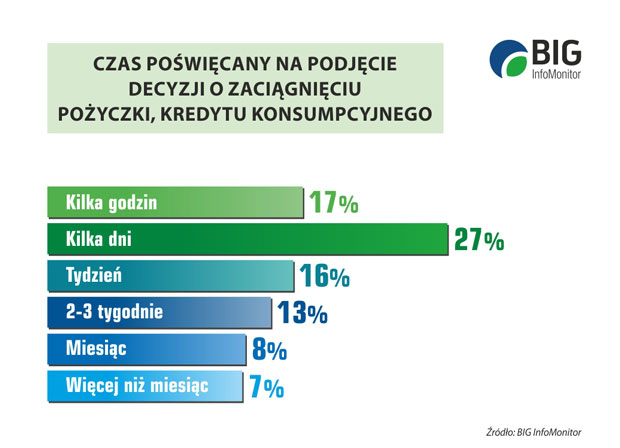

Kilka godzin na decyzję o pożyczce, a potem o wiele gorsza spłata

Trudno w to uwierzyć, ale co ósmej osobie (12 proc.), z grona spłacających właśnie pożyczkowe czy kredytowe zobowiązanie, wielokrotnie zdarzyło się podjąć decyzję o zadłużeniu wcale nie pod wpływem potrzeb, lecz reklamy pożyczki. Jeszcze więcej, bo 15 proc. ankietowanych zrobiło tak co najmniej raz. W tej sytuacji nie dziwi już, że nad odpowiedzią na pytanie „Pożyczyć czy nie pożyczyć?” co szósta osoba zastanawia się zaledwie kilka godzin (17 proc.).

Ale już dla co siódmego respondenta (15 proc. ) decyzja jest na tyle paraliżująca, że czas konieczny na jej podjęcie to miesiąc i dłużej. Najwięcej, bo 43 proc. osób, żeby dojrzeć do kredytu lub pożyczki, potrzebuje od kilku dni do tygodnia. W krótkim czasie zapewne trudno z kimś skonsultować finansowy plan, stąd 13 proc. respondentów mówi, że z nikim nie omawia tej kwestii i podejmuje decyzję samodzielnie. Reszta rozmawia przede wszystkim z rodziną i partnerem – 76 proc., ewentualnie z doradcą finansowym – 19 proc., sporadycznie z ze znajomymi – 6 proc.

Impulsywne działania rzadko się sprawdzają w życiu. Nie inaczej jest w tym przypadku. Okazuje się, że osoby, które decydują się na kredyt lub pożyczkę w kilka godzin znacznie gorzej je spłacają.

W grupie pożyczających spontanicznie, wielokrotne kłopoty ze zwrotem raty mają dwie osoby na 10, podczas gdy wśród rozważających decyzję od dwóch do 4 tygodni mniej niż jedna z 10. Najrzadziej wielokrotne opóźnienia w spłacie przytrafiają się osobom zastanawiającym się nad zadłużeniem przez kilka dni. Lepiej od działających pod wpływem impulsu wypadają też „bojaźliwi” rozmyślający: „Pożyczyć czy nie?” przez ponad miesiąc, choć długi okres przeznaczony na decyzję o kredycie, mógłby akurat wskazywać, że nie mają pewności czy stać ich na spłatę raty.

Przeszacowanie możliwości częściej niż wypadki losowe powodem kłopotów w spłacie

Zapytaliśmy też co jest powodem opóźnienia spłaty raty kredytu konsumpcyjnego lub pożyczki, które z różnym nasileniem zdarza się dwóm na pięciu zadłużonych. Okazało się, że w zdecydowanej większości chodzi po prostu o złe planowanie i zapominalstwo, a nie wypadki losowe.

Aż 36 proc. przyznało, że problemy z obsługą zobowiązania wyniknęły ze złej oceny możliwości finansowych lub ze złego zaplanowania budżetu. Jednocześnie co czwartemu badanemu ot tak po prostu zdarza się zapomnieć o spłacie raty. Kolejne 20 proc. opóźnia zwrot pieniędzy ze względu na pojawienie się niespodziewanego wydatku, a jedynie 34 proc. wskazało na wypadki losowe.

– Dlatego bardzo ważne jest, aby nie podejmować nadmiernego ryzyka i nie kierować się hurra optymizmem. Wśród osób, wpisanych do Rejestru BIG InfoMonitor z pewnością jest wiele osób, które przeszacowały swoje możliwości – przestrzega wiceprezes BIG InfoMonitor.

Błąd w planowaniu budżetu obciążonego spłatą raty najczęściej zdarza się 18-24 latkom (31 proc. odpowiedzi wobec 22 proc. dla ogółu wskazań). Z kolei przeszacowanie możliwości najpowszechniejsze jest wśród 45-55 latków – 22 proc. odpowiedzi wobec 16 proc. dla wszystkich grup wiekowych.

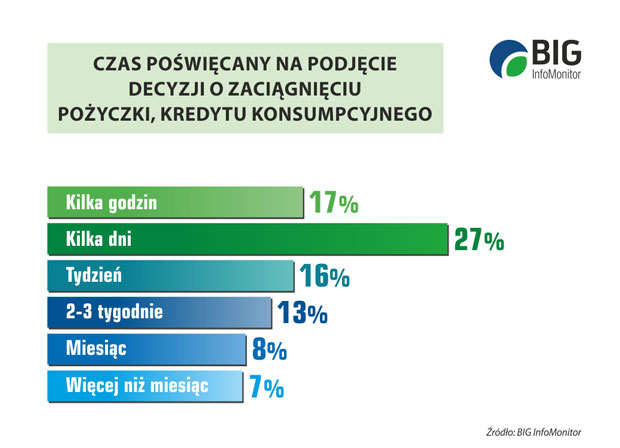

25-34 latkowie chętniej pożyczą więcej niż potrzebują

Często nie byłoby pożyczania i wynikających z niego kłopotów przy lepszej dyscyplinie finansowej, planowaniu oraz większej odporności na zakupy – wynika z badań ARC Rynek i Opinia. Niemal co piąta osoba (18 proc.) podaje, że gdyby nie brak dyscypliny finansowej dałaby radę uniknąć pożyczania. Ten element szczególnie zawodzi w grupie wiekowej 18-24 lata, gdzie przyznaje się do rozrzutności 30 proc. ankietowanych. Wśród 25-34 latków jest to 23 proc. badanych, podczas gdy w starszych pokoleniach odsetek niezdyscyplinowanych waha się od 12-16 proc.

Podobnie jest z brakiem umiejętności planowania wydatków, który też przyczynia się do konieczności pożyczania. Kłopot z planowaniem ma prawie co piąty 18-24 –latek. Wśród starszych ankietowanych jest to co siódmy.

Łatwe uleganie pokusie zakupów, które popycha do zadłużania się, to także „grzech” młodości. Wśród osób od 18 do 24 roku życia do takiej słabości przyznaje się 15 proc. ankietowanych oraz 13 proc. w kategorii wiekowej od 25 do 34 lat. Tymczasem w kolejnych pokoleniach odsetek zakupoholików spada, by w grupie 55-65 latków zejść do 4 proc.

Wśród pożyczko i kredytobiorców jest też spora grupa osób – 11 proc. gotowych, tak na wszelki wypadek, pożyczyć więcej niż potrzebuje, żeby za chwilę nie starać się o gotówkę ponownie. Jest to sposób postępowania również najbliższy 25-34 latkom – 15 proc. wskazań, a najdalszy osobom po 55 roku życia – 8 proc. odpowiedzi.

– Z pewnością przy takim podejściu można mieć poczucie większego komfortu życia, niestety tylko do momentu gdy straci się panowanie nad finansami – przestrzega Mariusz Hildebrand, wiceprezes BIG InfoMonitor. – Jednocześnie co warte podkreślenia 8 proc. spłacających pożyczki i kredyty ma świadomość, że słabo radzi sobie z zarządzaniem domowym budżetem, a mimo to, albo właśnie dlatego się zadłuża – dodaje Hildebrand.

***

Biuro Informacji Kredytowej jest partnerem programu edukacyjnego Nowoczesne Zarządzanie Biznesem, w module o zarządzaniu ryzykiem finansowym w biznesie i życiu osobistym: www.nzb.pl