Suma nieopłaconych na czas zobowiązań, bieżących rachunków, kar za jazdę bez biletu, alimentów czy rat kredytów i pożyczek wzrosła przez ostatnie 12 miesięcy o 6,5 mld zł do ponad 83,6 mld zł. – Jak dotąd to najwyższa kwota zaległości jaką odnotowaliśmy w bazach Biura Informacji Gospodarczej InfoMonitor i Biurze Informacji Kredytowej. 83,5 mld zł widzieliśmy w połowie 2020 r. w kilka miesięcy po wybuchu pandemii, ale wkrótce z uwagi na lockdowny, większą dyscyplinę w gospodarowaniu budżetami i mniej okazji do wydawania pieniędzy, zaległości zaczęły spadać. Wraz z zakończeniem pandemii trend się odwrócił, a od tego roku przyrost znacząco przyspieszył – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor.

Przybyło też dłużników, choć nie na taką skalę jak zaległości. Liczba osób z problemami finansowymi wynosi obecnie 2,7 mln i jest o 20 tys. wyższa niż po trzech kwartałach zeszłego roku. – Rosnące ceny, podobnie jak COVID-19 zmobilizowały społeczeństwo do pilnowania wydatków jednak ci, którzy weszli w ten trudny czas z problemami finansowymi popadli w jeszcze większe tarapaty – dodaje Sławomir Grzelczak.

Nie najlepszy stan portfela i samopoczucia społeczeństwa pokazują wyniki badania „Oszczędności, kłopoty finansowe i długi Polaków”. Jego trzecia edycja przygotowana została z okazji wypadającego 17 listopada Dnia bez Długów, którego pomysłodawcą jest firma windykacyjna Kruk. Niemal połowa respondentów deklaruje w badaniu, że ma problemy finansowe (48 proc.). Dwa lata wcześniej przyznawało się do tego 44 proc. ankietowanych. Niemal co piąta osoba (19 proc.) jest z tego powodu zestresowana.

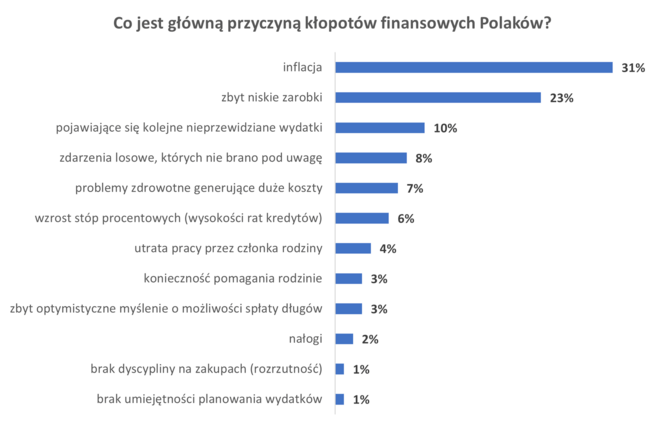

Dokuczające blisko połowie społeczeństwa kłopoty z pieniędzmi wynikają przede wszystkim z inflacji (31 proc.) i zbyt niskich zarobków (23 proc.). Na te dwie przyczyny wskazał co drugi badany. Na dalszej pozycji powodów trudności finansowych znalazły się nieprzewidziane wydatki (10 proc.), zdarzenia losowe (8 proc.), generujące duże koszty problemy zdrowotne (7 proc.) oraz wzrost rat kredytowych (6 proc.). Co ważne, badani mogli wskazać tylko jedną odpowiedź. O nieumiejętności kontrolowania wydatków, brak planu lub dyscypliny zakupowej, mówi zaledwie 2 proc. respondentów, głównie mężczyźni.

– Z naszych Indeksów Finansowych 2023 wynika, że nadal zdecydowana większość Polaków, bo ponad 70 proc. uważa, że długi mogą przydarzyć się każdemu. Dla 35 proc. badanych posiadanie długów jest powodem do wstydu. To pokazuje, że warto prowadzić akcje edukacyjno-społeczne, jak zainicjowany przez Grupę KRUK w 2009 roku Dzień bez Długów, aby m.in. oswoić społeczeństwo z tematyką związaną z długami – komentuje Agnieszka Salach, rzeczniczka prasowa KRUK S.A. – Otwarta rozmowa o swoich kłopotach finansowych z wierzycielem, ale też z najbliższymi, to pierwszy krok, aby znaleźć dobre wyjście z takiej sytuacji – dodaje.

Źródło: Badanie Quality Watch dla BIG InfoMonitor

Co pokolenie, to inne kłopoty finansowe

Dla kogo finanse są życiowym problemem? Przede wszystkim dla nieposiadających oszczędności (82 proc.). Gdy weźmie się pod uwagę płeć, widać nieznaczną przewagę mężczyzn (49 proc.) nad kobietami (48 proc.). Większe różnice w ocenie sytuacji zauważalne są w zależności od wieku, a co za tym idzie związanych z tym ról i obciążeń. Najczęściej (52 proc. wskazań) o kłopotach finansowych mówią dwa pokolenia 35-44 latkowie i 55-64-latkowie.

Tym pierwszym będącym w szczycie aktywności zawodowej i wychowującym jeszcze niepełnoletnie dzieci, nieco mniej niż innym dokuczają niespodziewana utrata pracy partnera oraz „nieprzewidziane wydatki”. Lepiej niż 18-34 latkowie panują też nad rozrzutnością i przykrymi finansowymi konsekwencjami zdarzeń losowych, czują się jednak bardziej niż reszta przytłoczeni ratami kredytów (11 proc. wobec 6 proc. dla ogółu badanych), które wzrosły w rezultacie podwyżek stóp procentowych. A, że jest to następstwo wysokiej inflacji, to ta również w oczach 35-44 latków mocno zawiniła (30 proc. przy średniej 31 proc.). Do ich kłopotów przykłada się też wspieranie rodziny (3 proc.). Nie mają również najlepszego zdania o swoich zarobkach. Według 21 proc. ankietowanych są za niskie i wpędzają w finansowy dołek.

Kolejne pokolenie z przewagą osób z materialnymi kłopotami (52 proc.), to 55-64 latkowie. A tu daje o sobie wiek przedemerytalny. 55-64-latkowie, w takim samym stopniu jak poszukujący dopiero swojego miejsca na rynku pracy 18-24 latkowie, zmagają się z problemem utraty zatrudnienia (6 proc.). Poza tym, co może wydać się nieco zaskakujące, najbardziej wśród wszystkich pokoleń podkreślają wagę niskich zarobków (30 proc.). Niestety w takich okolicznościach już niemal na równi z seniorami muszą się mierzyć z generującymi wysokie wydatki problemami zdrowotnymi (10 proc.). Z kolei seniorzy, wśród których osób borykających się z finansowymi kłopotami jest najmniej, bo 43 proc., za największego wroga postrzegają inflację. Wskazała na nią jako przyczynę problemów niemal połowa (45 proc.) z nich. 11 proc. seniorów nie miałoby zmartwień, gdyby nie wydatki na ratowanie zdrowia, a 7 proc. jest pod kreską ze względu na pomoc rodzinie. W żadnym innym pokoleniu, pomoc najbliższym nie jest okupiona problemami finansowymi na taką skalę.

Nie bez znaczenia dla sytuacji materialnej pozostaje miejsce zamieszkania. Najsłabiej wypadają tu miejscowości do 20 tys. mieszkańców. Aż 56 proc. zamieszkujących je ankietowanych skarży się na złą sytuację materialną. W ujęciu geograficznym finanse stanowią zdecydowanie większe wyzwanie w woj. lubuskim, zachodniopomorskim i świętokrzyskim niż np. w podlaskim, podkarpackim i pomorskim. Poza tym odczuwanie problemów finansowych rośnie wraz ze spadkiem poziomu wykształcenia.

Źródło: Badanie Quality Watch dla BIG InfoMonitor

Z wiekiem nerwowość wokół kwestii finansowych spada

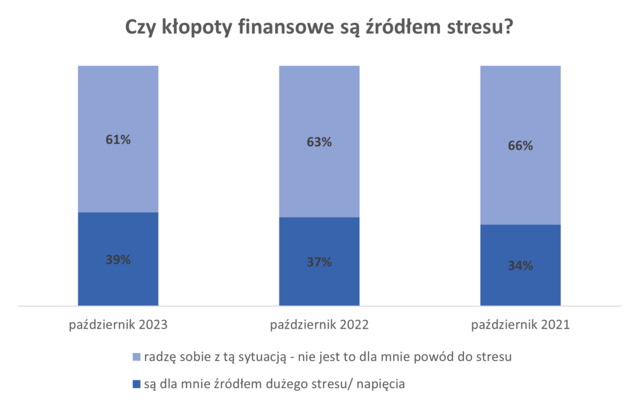

Kłopoty finansowe, to jedno, ale nie każdy z ich powodu żyje w napięciu i stresie. Dużo zależy od skali problemów, czasu trwania trudności i odporności psychicznej. Zestresowanych jest jednak wielu, bo aż 39 proc. osób przekonanych, że nie w pełni panują nad finansami. Rok wcześniej było to 37 proc., a dwa lata temu 34 proc. ankietowanych z grona przyznających się do problemów z pieniędzmi.

– Społeczeństwo jest zestresowane, bo powodów nie brakuje. Najpierw była pandemia, po której zamiast chwili ulgi przyszedł strach wywołany wojną w Ukrainie, do tego doszła inflacja i drastyczny wzrost kosztów życia. Swoje dołożyła też kampania wyborcza, która w dużej mierze nawiązywała do poczucia lęku i zagrożenia. Niestety nakręcanie takich emocji jak strach i wstyd to najgorsze co może przytrafić się osobom w kłopotach, również finansowych. Niestety, jeśli uczucia te są zbyt silne, nie sprzyjają walce z zagrożeniem i stawianiu czoła wyzwaniom, lecz skłaniają do bierności, ucieczki i rezygnacji – przestrzega Roman Pomianowski, inicjator Programu Wsparcia Zadłużonych.

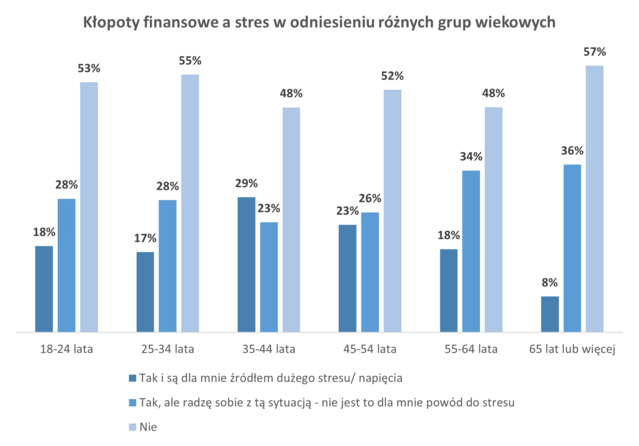

Wywołany stanem finansów stres to zdecydowanie częściej domena kobiet (44 proc.) niż mężczyzn(34 proc.) i przede wszystkim osób, które nie posiadają oszczędności (53 proc.). Najbardziej obciążoną psychicznie grupą wiekową są 35-44 latkowie. Sytuacja finansowa rzutuje tu negatywnie na zdrowie aż 55 proc. respondentów posiadających kłopoty z budżetem. A tych jak wspominaliśmy wcześniej w tym pokoleniu oraz wśród 55-64 latków jest w polskim społeczeństwie najwięcej. Z wiekiem nerwowość wokół kwestii finansowych spada. W grupie 45-54 latków zestresowanych jest mniej niż połowa osób zmagających się z problemami, a w starszym pokoleniu co trzeci. Z niemal stoickim spokojem do kłopotów z domowym budżetem podchodzą seniorzy, którzy jednocześnie najrzadziej przyznają, że mają problemy z pieniędzmi. Sprawy finansowe stresują jedynie 15 proc. ankietowanych 65 plus.

Źródło: Badanie Quality Watch dla BIG InfoMonitor

Rosnące napięcie na myśl o pieniądzach widać również w tym roku w motywacji do oszczędzania. W porównaniu do 2022 roku znacząco spadła skala oszczędzania na wypoczynek, spełnianie marzeń i realizację pasji oraz zakup samochodu. Utrzymuje się natomiast wysokie znaczenie oszczędzania na wypadek niespodziewanych wydatków (42 proc.) lub utraty dochodu (29 proc.), czy podratowanie zdrowia, czyli na najbardziej stresogenne obszary życia.

Roman Pomianowski, inicjator Programu Wsparcia Zadłużonych: Jeśli z badań stanu psychicznego osób zadłużonych wynika, że w związku ze swoją sytuacją najczęściej doświadczają uczuć: obaw, niepokoju, strachu i lęku, to jest to bardzo zła wiadomość dla wszystkich, ich samych, co oczywiste, ale także dla wierzycieli czy pracowników windykacji. Zgodnie bowiem z koncepcją stresu Folkmana i Lazarusa człowiek w sytuacji problemowej, a taką z całą pewnością jest zadłużenie, dokonuje błyskawicznej oceny – czy problem, przed którym staje jest dla niego wyzwaniem, zagrożeniem czy raczej stratą. Ocena ta w połączeniu z oszacowaniem swoich możliwości i zasobów zaradczych skutkuje mobilizacją, zaangażowaniem, konsekwencją w działaniu, korzystaniem ze wsparcia innych osób – kiedy problem traktuje się jako wyzwanie. Jeżeli jednak ocena każe traktować problem w kategoriach zagrożenia np. poczucia bezpieczeństwa, statusu, poczucia własnej wartości, itd., oczywistym jest, że będzie skutkować uruchomieniem mechanizmów obrony siebie lub choćby status quo. Towarzyszą temu nie tylko nieprzyjemne uczucia niepokoju, lęku, ale i co oczywiste w takiej sytuacji, zachowania takie jak ucieczka, ukrywanie się, odkładanie spraw na później, itd. W dodatku działania te okazują się nieskuteczne, bo przed długami, wierzycielami nie udaję się skutecznie ukryć ani uciec. W konsekwencji problemy powracają i narastają, często już lawinowo. Co sprawia, że osoba zadłużona ma poczucie bezradności, zniechęcenia, braku pomysłów oraz siły do dalszych zmagań. Skutkuje to skłonnością do izolowania się osób zadłużonych, nie odbierania telefonów, listów, a w skrajnych przypadkach, gdy stracą resztki nadziei wpadają w stany depresyjne z myślami rezygnacyjnymi włącznie. Pojawiają się wtedy realne zagrożenia ostatecznej „ucieczki do nieba”. Chroniczny często stres zadłużenia szkodzi i utrudnia życie wszystkim. Dłużnik żyjąc w stanie ciągłego napięcia i lęku doświadcza nie tylko zmęczenia, wyczerpania psychicznego, bezsenności, lecz też zwiększa ryzyko zapadnięcia na tzw. choroby psychosomatyczne jak nadciśnienie, wieńcówka, itd. Jego najbliżsi żyją „jak pod wulkanem”, bo nigdy nie wiadomo, kiedy wybuchnie. Dla wierzycieli, pracowników windykacji osoba tak niestabilna, impulsywna lub apatyczna nie jest łatwym partnerem w poszukiwaniu często trudnych wymagających czasu i konsekwencji działań naprawczych, np. wypracowania ugody.

Źródło: media.big.pl